Фондовый рынок России. Оценка по аналогии с американским рынком

Фондовый рынок России

Фондовый рынок России

Московская биржа

Московская биржа

Индекс ММВБ (MICEX)

Индекс ММВБ (MICEX)

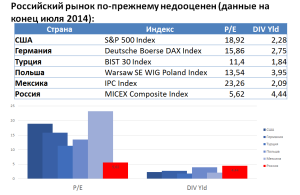

Если проводить сравнения российского индекса с американским, европейским и индексами развивающихся стран то мы получаем следующую картину:

ММВБ 10 — ценовой, не взвешенный фондовый индекс, рассчитываемый как среднее арифметическое изменения цен десяти наиболее ликвидных акций (корзина индекса), обращающихся на Московской бирже. Основные акции индекса MICEX наиболее часто входящие в так называемый индекс MICEX-10: «Газпром», «Сбербанк», «Магнит», «Ростелеком», «Лукоил», «Банк ВТБ».

Фондовый рынок США

Фондовый рынок США

Для определения аналога для сравнения возьмем один из самых распространенных индексов Dow Jones & Company.

Dow Jones & Company

Dow Jones & Company

Многие посетители различных интернет форумов, телевизионных программ, аналитики и иные деятели, которые рассказывают нам о переоценке то американского, то российского рынка, не указывают ни одного критерия, по которому они произвели эти заключения. Я предлагаю во всем разобраться, провести анализ американских и российских Компаний по аналогии. Для данного анализа я возьму инвесторские, а не спекулятивные критерии, которые используют большинство инвесторов мира. Эти критерии в основной своей части показывают доходность не от роста цены акций в связи с количественным смягчением, а от владения этими акциями на продолжительном участке времени.

Для проведения анализа по аналогии предлагаю взять пять компаний из Российского индекса MICEX-10 и также пять Компаний из американского индекса Dow Jones, по тем же сферам деятельности, что и российские Компании. Итак, для нашего анализа по аналогии берем пять российских компании из числа наиболее торгуемых на площадке ММВБ и пять американских Компаний из аналогичных отраслей деятельности, также наиболее торгуемых на NYSE:

- Российский «Газпром» по аналогии к американскому «ExxonMobil»

- Российский «Сбербанк» по аналогии к американскому «Bank of America»

- Российский «Лукоил» по аналогии к американскому «Chevron Corporation»

- Российский «Банк ВТБ» по аналогии к американскому «JPMorgan Chase»

- Российский «Ростелеком» по аналогии к американскому «AT&T Inc»

- Российский «Магнит» по аналогии к американскому «Wal-Mart Stores»

Конечно, не совсем правильно сравнивать уже состоявшиеся американские, а точнее сказать уже мировые Компании, с еще развивающимися российскими Компаниями, но порядок мы не нарушаем, анализ проводим в тех же секторах экономики, а также по тем же направлениям, которые используют данные Компании. Итак, начинаем нашу битву Титанов, первая битва.

Газпром vs ExxonMobil

Газпром P/E – 2,76 vs ExxonMobil P/E – 12,02

Второй раунд и мы теперь наблюдаем поединок за дивидендную доходность, так какими же акциями наиболее доходно владеть. Ну, здесь конечно не надо долго думать, все видно отчетливо кто выигрывает этот раунд, да еще и нокаутом, превышающим своего соперника почти в три раза. Думаю, что по данному показателю победа полностью присуждается Газпрому.

Газпром Div & Yield – 7,24 vs ExxonMobil Div & Yield — 2,72 %

По дивидендной доходности Газпром опять одерживает сокрушительную победу с почти тройным превосходящим перевесом.

Сбербанк vs Bank of America

Сбербанк P/E – 5,41 vs Bank of America P/E – 42,19

Второй раунд. Дивидендная доходность Сбербанка превышает доходность Bank of America в пять раз. Опять Сбербанк побеждает своего американского партнера, не смотря на все его могущество и наличие печатного станка «зеленых бумажек».

Сбербанк Div & Yield – 3,68 % vs Bank of America Div & Yield -0,63 %

Лукоил vs Chevron Corporation

Лукоил P/E – 3,98 vs Chevron Corporation P/E – 11

Второй раунд. Дивидендная политика Лукойла превышает Chevron Corporation опять же почти в два раза, это полная победа.

Лукоил Div & Yield – 6,47 % vs Chevron Corporation Div & Yield -3,64 %

Банк ВТБ vs JPMorgan Chase

Банк ВТБ P/E – 12,27 vs JPMorgan Chase P/E – 12,45

Второй раунд. И у нас опять такая же ситуация, как и в первом раунде, дивидендная доходность обоих банков практически одинаковая. По этой же причине мы присуждаем победу банку JPMorgan Chase.

Банк ВТБ Div & Yield – 1,3 % vs JPMorgan Chase Div & Yield – 1,13 %

Ростелеком vs AT&T Inc

Ростелеком P/E – 10,42 vs AT&T Inc P/E – 13,34

Второй раунд. И мы сразу поражены явным перевесом американского игрока над российской компанией. По доходности куда выгоднее владеть акциями AT&T Inc, чем Ростелекомом, а ведь как прогнозируют российские аналитики, именно акции Ростелекома должны приносить прибыль в ближайшем будущем, что они и пытаются делать сейчас, но видимо не так успешно как их коллеги из Америки.

Ростелеком Div & Yield – 3,18 % vs AT&T Inc Div & Yield – 5,32 %

Магнит vs Wal-Mart Stores

Магнит P/E – 19,38 vs Wal-Mart Stores P/E – 15,37

Второй раунд. И мы опять видим перевес американского игрока перед его российским коллегой. Видимо «неуклюжесть» Магнита сказывается на его дивидендной политике. По всей видимости, российские инвесторы в страхе санкций и других ограничений роста российской экономики, переложили свои финансы в акции Магнита, в надежде на действие защитного актива, как бы это не сыграло с ними злую шутку. Магниту явно необходимо увеличивать темпы своего развития. По результатам второго раунда побеждает Wal-Mart Stores.

Магнит Div & Yield – 1,74 % vs Wal-Mart Stores Div & Yield – 2,48 %

Уважаемые читатели моего Блог инвестора, я специально решил изложить этот анализ Фондовой рынок России в юмористически-спортивном стиле, с целью достижения большего понимания той информации, которую представляю. Мне не очень хотелось погружать Вас в экономическую терминологию, я стремился показать и разъяснить Вам на конкретных цифрах, все те заявления, которые делают наши и американские политики, экономисты и аналитики. Так вот, исходя из того, что у нас получилось, судить однозначно о переоцененности, либо недооцененности российского или американского рынка акций нельзя. Да, действительно есть большое количество акций американских компаний, особенно в сфере интернет технологий, которые явно переоценены рынком, но однозначного суждения по всем Компаниям делать не стоит, так как и на нашем рынке встречаются такие же, переоцененные Компании, если брать анализ по аналогии с американскими фирмами. Подведу итог моей статьи, еще раз хочу всем Вам сказать, прежде чем вкладывать свои деньги в ту или иную Компанию, в любой стране мира, проведите ее тщательный финансовый и фундаментальный анализ, чтобы потом не жалеет о потерянных деньгах.

До встречи, а если Вам понравились мои статьи, оформите подписку на их публикацию и они первыми будут поступать к Вам. Ждите следующих моих статей.

Блог Инвестора Куда инвестировать деньги. Как создать пассивный доход

Блог Инвестора Куда инвестировать деньги. Как создать пассивный доход

Привет.

Сразу первый вопрос по поводу сравнения Div & Yield. Эти цифры скорректированы с учетом инфляции или нет? Если нет, то, я думаю, не совсем корректно сравнивать дивидендную доходность без учета инфляции. Какая инфляция в Штатах и какая инфляция в России? Какая стоимость денег в Штатах и в России? ;)

Успехов.

Приветствую. Сразу отвечу на первую часть Вашего вопроса, нет, я не производил корректировку дивидендной доходности в соответствии с инфляцией. Да, я с Вами соглашусь, что когда у одной страны она 2 %, а у другой 9 %, это большая разница. Но необходимо также учитывать и стоимость акций, ведь не зря я дал два основных показателя, показатель P/E и Div & Yield. Учитывая Ваше справедливое замечание, дивидендная доходность американских акций увеличивается в соответствии с низким процентом инфляции, но почему же тогда идет расхождение по цене акций, в сторону роста американских акций. Ведь Вы не будите спорить, что если в стране низкая инфляция, то идет замедление, в том числе и падение, стоимости активов, а в стране с высоким уровнем инфляции, растет и стоимость активов, а у нас все происходит в точности наоборот. Там, где высокая инфляция, цена на активы падает, там, где низкая растет. Согласно истории фондового рынка Америки, основной рост пришелся как раз на период роста инфляции. Это лишний раз доказывает, что либо имеется погрешность в расчете реальной действующей инфляции, либо данные показатели искусственно видоизменяются из-за вмешательства в экономику извне. Отсюда могу заключить, что показатели инфляции в Америке, а еще и с учетом большого кол-ва выпущенных денег, в скором времени встанут на свои места, т.к. увеличатся и значительно. А увеличение это может произойти по одной, достаточно серьезной причине: высвобождения значительной денежной массы из активов фондового рынка, или коррекции по простому. Деньги выйдут в реальные сектора экономики и тогда произойдет корреляция показателей инфляции.

Кирилл, по-моему, вы смешиваете понятия стоимости активов и цены активов. Как заметил многоуважаемый г-н Грэхем, цена акции — это то, как рынок оценивает эту акцию. А стоимость реальных активов — это уже совершенно другое. И я не могу полностью согласиться с вашим утверждением: «…если в стране низкая инфляция, то идет замедление, в том числе и падение, стоимости активов, а в стране с высоким уровнем инфляции, растет и стоимость активов, а у нас все происходит в точности наоборот» касательно цены. Балансовая стоимость активов возможно и согласуется с этим вашим утверждением, а вот оценка рынка — то есть цена акции — может и не согласовываться с вашим утверждением. Почему и возникают понятия «переоцененность» или «недооцененность». Опять же, в Вашем обзоре как раз-то нет индикатора P/BV, в то время как вы говорите о стоимости активов. Есть только индикатор P/E — в этом показатели активы никак не учитываются. Учитывается только прибыль компании, но никак не стоимость активов.

Вы частично правы, но забыли, что опять же сказал Грехэм, а в последствии повторил Баффет: «Все считают рыночную оценку незыблемой и справедивой, тогда когда рынок в большинстве своем ошибается. Не пытайтесь обыграть рынок, покупайте дорогие и хорошие акции, по низким ценам, ведь цена — это то, что Вы платите, а стоимость — это то, что получаете». Я действительно не делал анализ балансовой цены. Думаю, что в будущем я это сделаю. Вы не уловили смысл моей статьи, я не пытался доказать что что-то плохое или хорошее, я указывал, что чтобы это заявлять, необходимо провести анализ. Про балансовую стоимость могу Вам также сказать, что есть эффективная балансовая стоимость, а есть куча активов на балансе, которые могут либо не эффективно использоваться, либо просто простаивать без использования для получения прибыли. Ярким примером может быть завод, который может выпустить миллион колес для телег в месяц и его балансовая стоимость будет велика, но так как эти колеса никому не нужны, эффективной стоимости не будет. Так что более эффективно, использовать показатель цены актива и принесенную на него прибыль, ведь прибыль — это основное, что должна приносить компания, в этом и есть стоимость, возможность приносить определенную прибыль. Советую еще прочитать Фишера, тоже отлично разъясняет понятие эффективной стоимости.

Кирилл, в споре рождается истина. Я с вами согласен, что нужно провести анализ. Если и дальше углубляться про эффективность активов, то на то есть и много других показателей, как-то рентабельность капитала (ROE), рентабельность активов (ROA), которые и могут показать, что заводик не эффективен со своими колесами :).

А в итоге, изначально меня все же смутил ваш показатель Div & Yield без учета инфляции. Что по мне, так его лучше рассматривать с учетом инфляции. Все таки Div & Yield = 3% при инфляции 2%, в чистом виде дает +1%, а Div & Yield = 5% при инфляции 8%, дает нам -3%.

Спасибо Вам за комментарии. Вы помогли разобрать эту тему более подробно. Буду признателен за дальнейшее содействие.

Подскажите пожалуйста, где можно посмотреть значение P/Е для целой СТРАНЫ (как у вас на первой картинке)? Например, Китая или Норвегии. Правильно я понимаю, что P/Е страны — это тоже самое, что Р/Е главного индекса этой страны?

Недавно искал эту информацию, но безуспешно. Удалось найти значения P/E только для ФОНДОВ, инвестирующих в конкретные страны. Но это не одно и тоже, насколько я понимаю. Фонды могут иметь различную структуру.

Затратный способ использовать для оценки стоимости банков в настоящее время не совсем целесообразно (оценку ликвидационной стоимости мы не рассматриваем), так как разница между их активами и обязательствами (упрощенная оценка по затратному подходу) может быть очень низкой и не отражать реальной стоимости. Кроме того, банки сейчас покупаются не для сиюминутного получения прибыли, а для постепенного роста капитализации и повышения конкурентоспособности в перспективе.

Что-то картина не радостная совсем

Это все прекрасно! Но не забивайте этим голову, а подбирайте летом наличный $.

Это все прекрасно! Но не забивайте этим голову, а подбирайте летом наличный $…